Der Kapitalmarktexperte Robert Halver sieht für den deutschen Aktienmarkt u.a. durch die Erholung deutscher Unternehmensgewinne positive Signale für DAX und Co. In den USA beflügelt ein schwacher US-Dollar die amerikanische Exportindustrie und lässt den Aktienmarkt stabil halten.

Übertriebene Angst vor der geldpolitischen Wende als Aktienmarktrisiko, die auch die Eurozone zuletzt belastet hat, ist grundsätzlich unangebracht. Sicherlich ist ein starker Euro ein gewisses Handicap für die deutsche und europäische Exportwirtschaft mit Auswirkung auf deren Aktien zugunsten Amerikas.

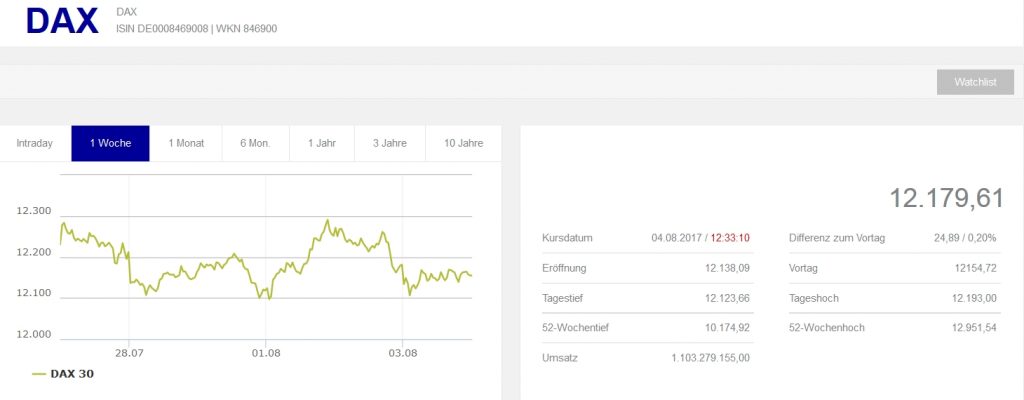

Aktienmarkt Deutschland

Die aktuelle Euro-Stärke ist jedoch fundamental nicht gerechtfertigt. Das unterstreicht die Zinsdifferenz 10-jähriger deutscher zu US-Staatsanleihen als eine wesentliche Bestimmungsgröße für die Wechselkursentwicklungen. Der Renditevorsprung Amerikas hat sich zwar zurückgebildet, doch ist die Aufwertung des Euros übertrieben.

Allerdings können sich Trends an den Devisenmärkten hartnäckig halten, so dass eine unmittelbare Trendwende zu einem schwächeren Euro nicht zu erwarten ist. 1,20 als eine von Währungsspekulanten grundsätzlich beliebte runde Zahl sind zwischenzeitlich zu erwarten.

Daneben leidet der DAX unter hausgemachtem Ungemach. Angesichts der Diesel-Krise und vermeintlichen Kartellabsprachen drohen den Autoherstellern Reputationsschäden und wirtschaftliche Verluste, die momentan fundamental nur schwer abzuschätzen sind. Immerhin machen Automobil- und Zuliefererindustrie rund 25 Prozent der Dividendenausschüttungen und knapp 15 Prozent der Marktkapitalisierung des DAX aus, was im europäischen Vergleich hoch ist (Stoxx 600, Stoxx 50 und Euro Stoxx 50 mit 3,0, 1,7 und 4,7 Prozent).

(Quelle: Börse Frankfurt. Stand 04.08.2017)

Euro-Stärke und stimmungsseitige, wenn auch vorübergehende Irritationen im Automobilsektor sprechen zunächst für verhaltene Aktienaussichten.

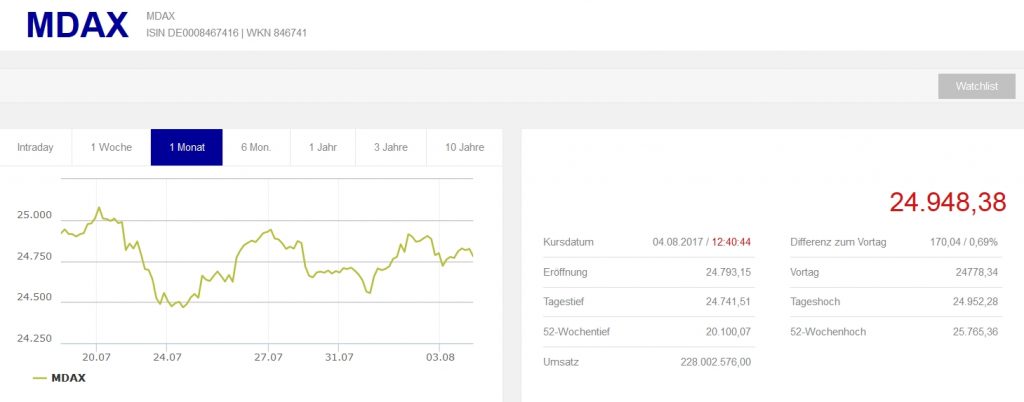

Perspektivisch zeichnen sich aber fundamentale Aufhellungen ab. Denn immerhin zeigt der Mittelstandsindex MDAX gegenüber dem Leitindex DAX eindeutige relative Stärke. Dies bekräftigt, dass die deutsche Industriekultur, die sich mehrheitlich im MDAX vorfindet, für ausländische Investoren weiterhin einen exzellenten Ruf genießt. Diese Stärke des Mittelstands zeigt sich nicht zuletzt in äußerst robusten ifo Geschäftserwartungen. Zahlreiche mittelständische Werte besetzen mit ihren spezialisierten Qualitätsprodukten, Industriepatenten und einer effizienten Kostenstruktur die Position als Weltmarktführer auch in Nischenmärkten. Da zudem Problembranchen wie Banken und Zulieferer mit vergleichsweise geringen Indexgewichtungen vertreten sind, sollte sich die Stabilität des MDAX fortsetzen.

Fundamentale Stärke ist aber auch für DAX-Titel vorhanden. Die deutsche Berichtsaison entwickelt sich bislang positiv, eben auch hinsichtlich der gegebenen Ausblicke. Erfreulich ist die bestätigte Jahresprognose von BMW trotz der anhaltenden Diskussion um Diesel-Fahrverbote. Auch adidas hat dank einer robusten Nachfrage aus Nordamerika seine Umsatz- und Gewinnziele für dieses Jahr angehoben. Fresenius hält im Ausblick an den vorab angehobenen Wachstumszielen fest. Für einen Wermutstropfen sorgt allerdings Siemens, dass im Ausblick zwar seine Jahresprognose bestätigt, zuletzt aber mit einem rückläufigen Auftragseingang zu kämpfen hat.

Insgesamt ist zu erwarten, dass sich die Erholung deutscher Unternehmensgewinne – wenn auch in abgeschwächter Form – fortsetzt. Der fundamentale Nährboden für eine stabilisierte Entwicklung auch von DAX-Titeln ist weiterhin vorhanden.

Für die deutsche Wirtschaft fundamental förderlich ist der Einkaufsmanagerindex für die Weltwirtschaft, der zumindest eine stabile weltkonjunkturelle Entwicklung signalisiert.

Aktienmarkt USA – Aus der Trump- Rallye wurde die Anti-Trump-Rallye

Die aktuelle relative Stärke von US-Aktien gegenüber deutschen überrascht. Mit Blick auf die markanten wirtschaftspolitischen Ladehemmungen der Trump-Administration müssten die Vorschusslorbeeren der Trump-Rallye zügig welken und eine massive Konsolidierung folgen. Doch das Gegenteil ist der Fall. Eben weil Trump außenpolitisch schwach auftritt, konjunkturelle Stimulanz nicht entfalten kann und damit auch US-geldpolitisch keine wirklich harte Hand nötig ist, schwächt sich der Dollar ab und beflügelt die amerikanische Exportindustrie.

Und sollte sich die Fed eine steilere Zinsstrukturkurve zum Ziel setzen, werden über die generierten konjunkturellen Impulse natürlich auch die fundamentalen Argumente für US-Aktien umsatz- und gewinnseitig gestärkt.

Auch die Sentimentindikatoren bedeuten kein Unheil für US-Aktien. Trotz der zuletzt sehr positiven Aktienentwicklung zeigt sich der Anteil der Optimisten am amerikanischen Aktienmarkt minus Anteil der Pessimisten in einem neutralen, nicht überhitzten Bereich, der dann erst als Kontraindikator drohende Konsolidierungen anzeigt.

Insgesamt bleibt es dabei: Konsolidierung ja, Crash nein!

Der Autor dieses Artikels ist Robert Halver, Leiter Kapitalmarktanalyse bei der Baader Bank AG. www.bondboard.de