Neben einer unaufgeregten Geldpolitik, die in der Konsequenz die Anlageklasse Zinsvermögen in Schach hält, zeigt sich auch die fundamentale Stimmung aktienfreundlich. Das ifo Institut erwartet im nächsten Jahr sogar ein deutsches Wirtschaftswachstum von 2,6 Prozent. Börse- und Finanzmarktexperte Robert Halver kommentiert.

Die offene Regierungsbildung in Deutschland spielt im Übrigen für international tätige deutsche Unternehmen eine verhältnismäßig kleine Rolle. Für Entspannung sorgen auch versöhnlichere Töne im Konflikt zwischen Nordkorea und den USA, die überraschend offene Gesprächsbereitschaft signalisieren.

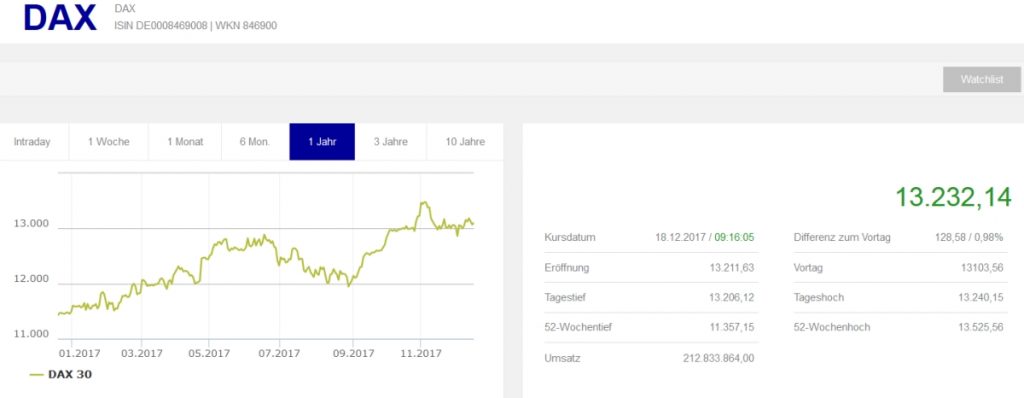

Charttechnisch verlaufen beim DAX auf dem Weg nach oben erste Widerstände bei 13.098, 13.145 und 13.187 Punkten. Darüber nimmt der Index Kurs auf die Barrieren bei 13.229 und 13.342. Werden auch diese überschritten, folgen weitere Widerstände bei 13.431 und 13.489. Kommt es hingegen zu neuerlichen Kursrücksetzern, verläuft eine erste Haltelinie bei 13.033. Bei Unterschreitung ist mit Kursverlusten bis zur Unterstützung bei 12.969 und schließlich 12.951 und 12.921 Punkten zu rechnen.

Beim Euro Stoxx 50 liegen die nächsten Widerstände bei 3.614 und 3.650 Punkten. Im Falle von Kursrücksetzern trifft der Index bei 3.492 und 3.395 auf erste Unterstützungen. Werden diese unterschritten, folgt eine weitere Haltelinie bei 3.345 Punkten.

Der Börse Wochenausblick für die KW 51 – ifo in Weihnachtsstimmung

In Japan unterstreichen solide Exportzahlen die verbesserte Konjunktursituation, die jedoch nicht ausreichend ist, um die Bank of Japan von ihrer beispiellos lockeren Geldpolitik abzubringen.

In den USA fallen die Daten zu Baubeginnen und -genehmigungen nach dem starken Vormonat wieder schwächer aus. Auch die Konsumentenausgaben haben nahezu stagniert. Immerhin haben sich die Auftragseingänge langlebiger Güter stabilisiert. Allerdings deutet ein erneut schwächerer Einkaufsmanagerindex der Philadelphia Fed nicht auf eine makellose US-Konjunktursituation hin.

In der Eurozone bestätigen die Erstschätzungen der Verbraucherpreisinflation im Dezember, dass für die EZB kein akuter Handlungsdruck besteht.

In Deutschland signalisiert der ifo Geschäftsklimaindex eine anhaltend robuste Entwicklung der deutschen Industrie, während laut GfK Konsumklimaindex auch die deutsche Binnenwirtschaft einen anhaltend soliden Wachstumsbeitrag leistet.

Das Börsenwort des Jahres 2017

Es ist die Zeit der Wörter des Jahres. Was könnte wohl das Börsenwort des Jahres 2017 sein? Ich schlage „Risikounbekümmertheit“ vor. Denn obwohl überall Risiken lauern, schweben – ähnlich wie bei Peter Schillings Major Tom „Völlig losgelöst von der Erde“ – die Aktien völlig schwerelos. Es ist ja völlig verständlich, dass sich Chancen in steigenden Aktienkursen niederschlagen. Aber müssten sich dann nicht ebenso Risiken in Form von Kursverlusten bemerkbar machen? Das ist doch genau der typische Zusammenhang bei Wertpapieren: Je mehr Chancen, desto mehr Risiken. Beim Sparbuch funktioniert dieser Deal: Wo kein großer Zins, da auch kein Verlustrisiko. In der heutigen Finanzzeit jedoch scheinen die Vorteile von Aktien mit denen des Sparbuchs gekreuzt worden zu sein: Hohe Chancen bei geringem Risiko.

Hätten also inflationäre Risiken die Aktienkurse schon längst auf den Boden der Tatsachen zurückholen müssen? Hier eine Auswahl an Risiken: Ein US-Präsident, der nicht mehr die schützende Hand, sondern das Damokles-Schwert über die westliche Welt hält; der Nahe Osten, der nach Trumps Reise nach Jerusalem Platzprobleme hat; ein Diktator in Nordkorea, der nichts so sehr liebt wie Atombomben; ein Europa, das sich nicht europäisch verhält; die dramatische Überschuldung der Welt, der gegenüber das Niveau zu Beginn der Schuldenkrise 2008 ein Kindergeburtstag war; Terrorgefahr und jetzt auch noch ein Deutschland, das erst im Frühsommer 2018 eine GroKo oder vielleicht nur eine KoKo-lores, eine „Kooperationskoalition“ bekommt. Immerhin, bei Diätenerhöhungen zeigt sich der Bundestag auch ohne ordentliche Regierung voll handlungsfähig.

Früher hatten schon deutlich weniger politische Risiken ausgereicht, um Aktien in arge Bedrängnis zu bringen. Doch heutzutage scheinen politische Börsen nicht nur kurze Beine, sondern sogar nur Stümmelchen zu haben. Noch nie wurden Risiken so konsequent ignoriert wie heute.

Tatsächlich, der politische Risikoindex für Europa hat seit seinem Hoch nach der Austrittsentscheidung der Briten im Juni 2016 dramatisch nachgelassen. Und in Übereinstimmung mit dieser „Entspannungspolitik“ befinden sich die Kursschwankungen des europäischen Leitindex fast auf Rekordtief.

Die Schutzheiligen der Aktien machen sich auch 2018 nicht vom Börsen-Acker

Das klassische Aktienmarktrisiko wird sich nicht mehr zeigen: Ein Zinsschock über die Notenbanken. Und heute, wo die Fallhöhe einer neuen Schuldenkrise weit größer ist als jemals zuvor, wird kein Notenbanker unserer Finanzwelt das Schicksal eines alternden Boxers zumuten, bei dem der letzte Kampf einer zu viel war. Auch die Politik will keinen Finanzkollaps, der sich zügig in einen Wirtschaftskollaps weiterentwickelt.

Selbst weitere Zinserhöhungen der US-Notenbank oder das Auslaufen der Anleihekäufe der EZB durchkreuzen diese Einschätzung nicht. Denn hinter dieser vordergründig vertrauensbildenden Maßnahme versteckt sich im Kern nur eine Geldpolitik, die Zinsen und Anleiherenditen tunlichst unter der Inflationsrate hält. Nach offizieller Preissteigerung negative Realzinsen – von der tatsächlich deutlich höheren Inflation ganz zu schweigen – sind genauso wenig restriktive Zinspolitik wie Wackelpudding Stahlbeton ist. Was die Finanzminister freut, bedeutet für Anlegerinnen und Anleger, dass Zinspapiere auch 2018 so attraktiv wie Fußpilz bleiben.

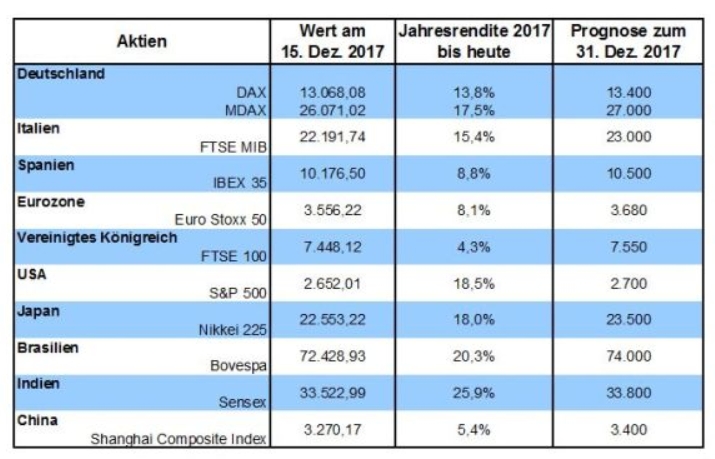

Vor diesem Hintergrund spricht 2018 mehr für das 10. Jahr des Aktienaufschwungs als für das Gegenteil, selbst wenn es schwankungsanfälliger vorgeht. Dabei hilft übrigens auch mehr Fundamentalismus in Form einer besseren Weltkonjunktur und steigenden Unternehmensgewinnen. Jene Untergangspropheten, die sich zu Weihnachten nichts sehnlicher wünschen als einen Börsencrash, damit sie behaupten können, sie hätten es ja immer schon gewusst, sei gesagt, dass immer nur der Aktienmarkt allein Recht hat. Man muss sich in der heutigen Zeit mit den Tatsachen abfinden, die man vorfindet, nicht mit denen, die man gerne hätte. Man muss heutzutage (geld-)politisch denken, um die Aktienmärkte zu verstehen.

Ich bin frohen Mutes, dass das Börsenwort 2018 nicht „Crash“ lauten wird.