Die Unsicherheitsfaktoren – US-Wahl, Zinserhöhung der Fed im Dezember, Chinas Konjunktur, Referendum in Italien, das bei Ablehnung zu Neuwahlen in Italien mit unsicherem Ausgang führen kann, Gefahr eines Hard Brexit – sind sicherlich nicht zu leugnen.

Die Unsicherheitsfaktoren – US-Wahl, Zinserhöhung der Fed im Dezember, Chinas Konjunktur, Referendum in Italien, das bei Ablehnung zu Neuwahlen in Italien mit unsicherem Ausgang führen kann, Gefahr eines Hard Brexit – sind sicherlich nicht zu leugnen.

Laut einer Umfrage unter Fondsmanagern – laut Fund Manager Survey von Bank of Amerika/Merrill Lynch – befindet sich die globale Kassenhaltung großer institutioneller Investoren auf dem höchsten Stand seit dem Brexit-Votum im Juni, ein Hoch, das früher nur nach den Terroranschlägen von 9/11 und der Lehman-Pleite erreicht wurde. Da die Aktienrisiken jedoch zunehmend an Bedeutung verlieren, fließen die Finanzmittel zunehmend in die Aktienmärkte zurück und sprechen für eine Jahresend-Rallye.

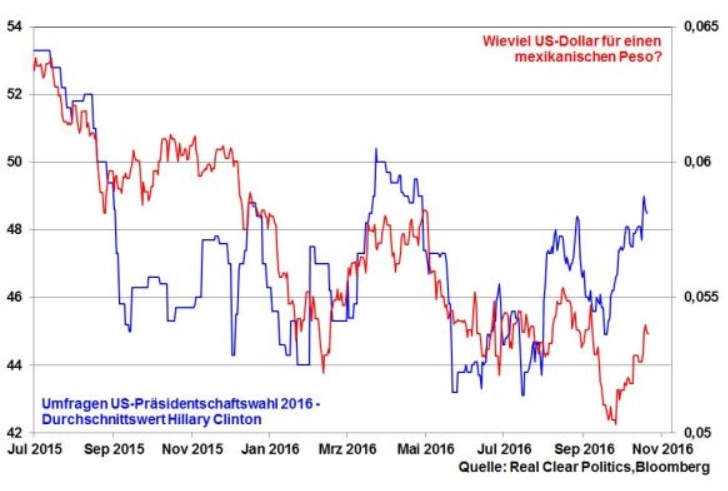

Denn in puncto US-Wahlen scheint Hillary Clinton kaum noch einholbar zu sein. Nach der dritten TV-Debatte scheint Trump selbst nicht mehr an seinen Wahlsieg zu glauben. Er betreibt bereits moralische Schadenbegrenzung: Er ist sich noch unschlüssig, ob er das Wahlergebnis am 8. November akzeptieren wird. Die Devisenmärkte gehen von einer Niederlage Trumps aus. Mit steigenden Umfragewerten von Clinton erholt sich der mexikanische Peso gegenüber dem US-Dollar.

Für europäische und speziell deutsche Aktien wäre ein Sieg Clintons positiv. Die von Trump propagierte Einschränkung des Freihandels zugunsten amerikanischer Interessen würde das Exportaktienland Deutschland naturgemäß beeinträchtigen.

Selbst die US-Notenbank wird den Anlegern keine großen Sorgen bereiten. Zwar befürworten neun der 12 regionalen Fed-Gouverneure mittlerweile eine Zinserhöhung im Dezember. Mit Rücksicht auf eine ansonsten exporthemmende US-Dollar-Aufwertung und ein laut Konjunkturbericht der US-Notenbank (Beige Book) ohnehin nur „mäßigem bis moderatem“ US-Wachstum bei ebenfalls nur „mäßigem“ Arbeitsmarkt, wird der aktuelle Zinserhöhungszyklus insgesamt jedoch als der schwächste aller Zeiten in die US-Finanzgeschichte eingehen.

Zudem besänftigten die Daten zum chinesischen Wirtschaftswachstum im III. Quartal die Anlegergemüter. Ohne Zweifel kann man bei der offiziellen Wachstumsrate zum Vorjahr von 6,7 Prozent nur von grandioser Schönung ausgehen. Peking versucht, die Ängste vor einer harten Konjunkturlandung zu zerstreuen. China betreibt kurzfristige Wirtschaftsstabilisierung mit schuldenfinanzierten Konjunkturmaßnahmen bei geldpolitischer Unterstützung, um bei anschließender Stabilisierung den Übergangsprozesses von einer Export und Anlage getriebenen zu einer nachhaltigen Binnenwirtschaft nachhaltig fortzuführen.

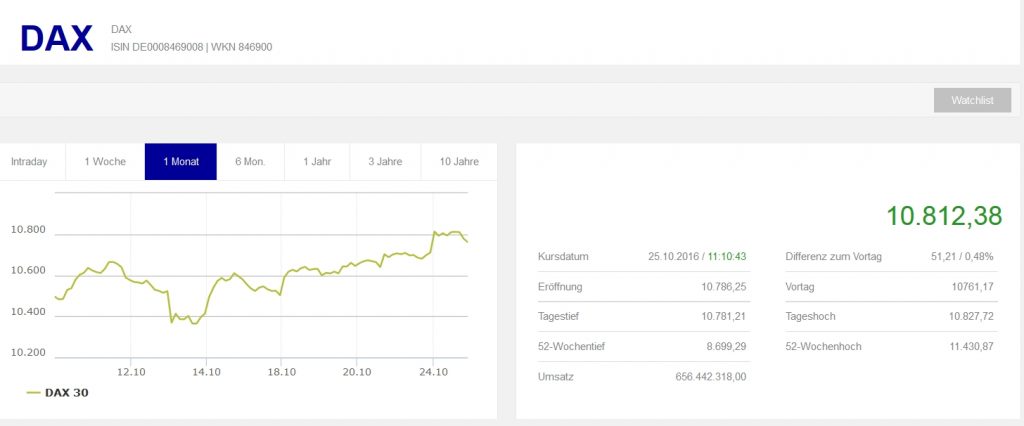

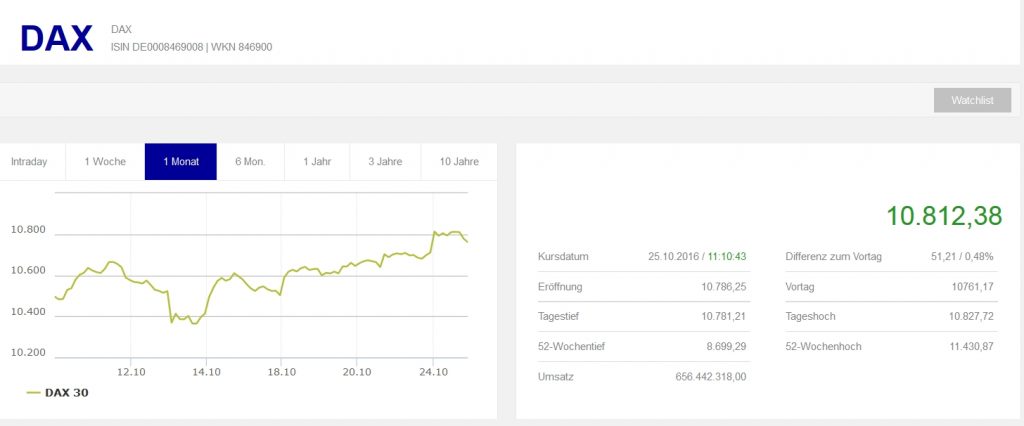

Robert Halver: Charttechnik DAX und S&P 500 – Abwärtstrend gebrochen

Aus charttechnischer Sicht warten im DAX auf dem Weg nach oben die nächsten Widerstände bei 10.745 und 10.801 Punkten. Schließlich trifft der Index bei 10.860 auf die nächste nennenswerte Barriere. Auf dem Weg nach unten liegen die ersten Unterstützungen bei 10.679 und bei 10.568 Punkten. Darunter liegt eine weitere Haltelinie bei 10.535 Punkten.

Quelle: Börse Frankfurt

Im S&P 500 befinden sich auf dem Weg nach oben die nächsten Widerstände bei 2.135 und darüber bei 2.185 Punkten. Werden diese Hürden überwunden, wartet eine weitere Barrieren bei 2.194. Auf der Unterseite verlaufen erste Unterstützungen bei 2.083 und knapp darunter bei 2.079 Punkten. Schließlich gibt eine weitere Auffanglinien bei 1.972 Halt.

In Japan unterstreichen erneut schwache BIP-Zahlen für das zurückliegende III. Quartal die schwache wirtschaftliche Lage und die nachhaltige Dringlichkeit umfangreicher fiskalpolitischer Maßnahmen.

In den USA ist die Wirtschaft im III. Quartal zwar wieder etwas stärker gewachsen. Doch die Auftragseingänge langlebiger Güter haben im September stagniert und die Eintrübung des vom Conference Board veröffentlichten Verbrauchervertrauens deutet auf keinen reibungslosen US-Konsum hin.

In der Eurozone setzt sich die blutleere Konjunkturerholung gemäß Einkaufsmanagerindex für das Verarbeitende Gewerbe fort.

In Deutschland dürften sich die ifo Geschäftsklimadaten nach der überraschenden Aufhellung im Vormonat unverändert zeigen und Anleger daran erinnern, dass insbesondere die deutsche Exportindustrie weltwirtschaftlichen Gegenwind spürt. Immerhin zeigt sich die Binnenkonjunktur gemäß GfK Konsumklimaindex und Einzelhandelsumsätzen weiter robust.