Abgesehen von dem jetzt nicht mehr aufzuhaltenden Brexit und den Herausforderungen einer neuen US-Handelspolitik drohen auch politische Einschläge in Europa. Der Börsenprofi Robert Halver analysiert in seiner Kolumne die aktuelle Lage an den europäischen Finanzmärkten.

In Euro-Kernland Frankreich und den Niederlanden stehen im März und April/Mai Nationalwahlen bzw. Präsidentschaftswahlen mit sich im Aufwind befindenden Euro-kritischen Parteien an. Italien – das Land mit der Euro-skeptischsten Bevölkerung – könnte im Juni eine Nationalwahl abhalten. Und Griechenland steht im Sommer ohne erneute Finanzhilfen einmal mehr vor der Staatspleite. Steht also ein Unsicherheitsschock für Konjunktur und Finanzmärkte in Europa bevor?

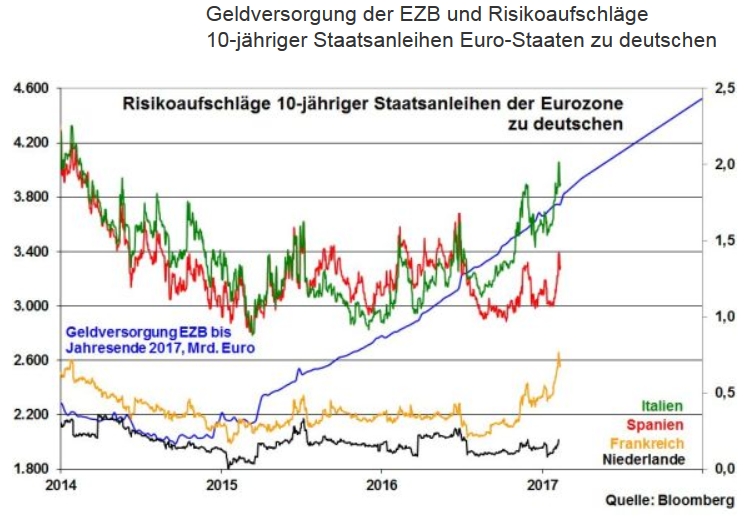

Obwohl die EZB unbeirrt an ihrer freizügigen Geldpolitik festhält und laut EZB-Chef Draghi sogar bereit ist, im Bedarfsfall zu einem weiteren liquiditätspolitischen Zuschlag auszuholen, sind die Risikoaufschläge 10-jähriger französischer Staatsanleihen gegenüber deutschen Staatspapieren sprunghaft auf den höchsten Stand seit 2012 angestiegen. Sie beschreiben die Euro-Krise nicht mehr als Staatsschulden- sondern als politische Krise. Gleich geblieben sind allerdings die damaligen Ansteckungseffekte. Denn auch die Renditeabstände von niederländischen, italienischen und spanischer Staatspapiere zu deutschen sind gestiegen.

Europa geht zur Wahl – Schock und Starre?

Ein Wahlsieg der Euro-kritischen Parteien ist aus heutiger Sicht jedoch unwahrscheinlich. Sicherlich muss man nach den Erfahrungen in puncto Brexit und einer Präsidentschaft Trumps Umfragen kritisch sehen. Dort haben offensichtlich Befragte zumindest teilweise nicht ihre wirklichen Meinungen kundgetan.

In Frankreich wird Marine Le Pen mit dem sozialistischen Kandidaten vermutlich in die Stichwahl um das Präsidentenamt gelangen. In diesem Fall werden die Konservativen jedoch ihre Wähler aufrufen, für den Sozialisten zu stimmen, was sie mit Fäusten in der Tasche mehrheitlich auch tun dürften, um eine Präsidentin Le Pen zu verhindern. Und in den Niederlanden wird die Euro-kritische Partei PVV um Geert Wilders durch eine Mehrparteienkoalition wohl auch verhindert.

Kritischer ist die Lage in Italien. Hier wird die „Sozialpolitik“ der EZB wieder greifen müssen. Die zinsgünstige italienische Schuldenfinanzierung soll gesichert bleiben, damit Italiens Wähler angesichts einer Beibehaltung von Transferleistungen und staatlicher Konjunkturstützung ihre Wahlkreuze möglichst Euro-freundlich setzen. In Griechenland wird man einmal mehr einen typischen „Klüngelkompromiss“ finden, der die griechischen Haushaltsprobleme zwar auf Wiedervorlage 2018 setzt, das Land aber zumindest über das Jahr und die Bundestagswahl rettet. Euro-Politiker wissen, dass ein heutiger Grexit das Signal auch für weitere Euro-Austritte sein würde. Also wird er mit aller Macht verhindert. In der Tat zeigt sich der von der BNP Paribas veröffentlichte Political Risk Index für die Eurozone bislang vergleichsweise wenig beeindruckt.

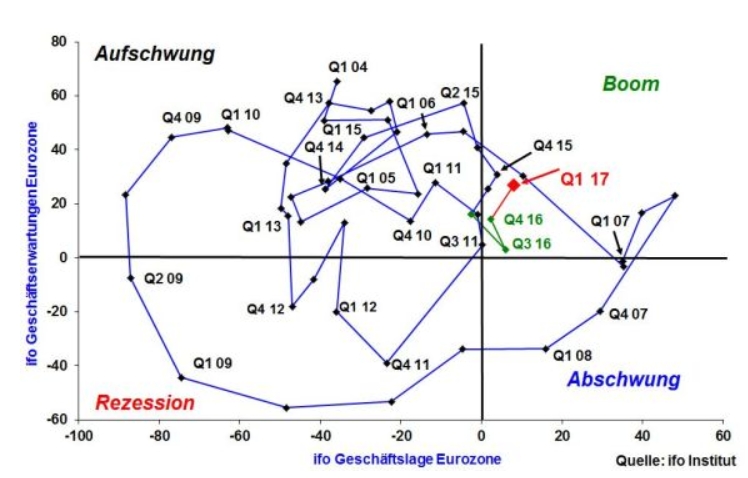

Die Konjunkturstimmung in Europa ist insgesamt zu Jahresbeginn laut ifo Institut stabilisiert hat. Setzt man die Einschätzung der Geschäftslage und -erwartungen in der Eurozone für das I. Quartal 2017 zueinander in Beziehung, befindet sich die Euro-Wirtschaft vor allem angesichts aufgehellter Erwartungen zumindest stimmungsseitig sogar in der konjunkturellen Zyklusphase „Boom“. Offensichtlich gehen die befragten europäischen Unternehmen davon aus, dass sie auch von den Trumponomics in den USA profitieren werden.

In der Eurozone ergibt sich jedoch ein uneinheitliches Bild. Laut Einkaufsmanagerindices für das Verarbeitende Gewerbe gewinnt die exportorientierte deutsche Wirtschaft spürbar an Momentum. Spanien profitiert von positiven Basiseffekten einer zumindest rudimentären Reformpolitik, die nach Jahren der Rezession jedoch nicht überbewertet werden sollten. Aber in Frankreich und Italien zollt die hinter dem Euro-Durchschnitt zurückfallende Konjunkturstimmung allerdings den politischen Risiken Tribut. Nähme Europa seine wirtschaftliche Runderneuerung über Reformpolitik ernst, wäre auch mehr Aufschwung möglich.

Immerhin steigt mit aufholendem Einkaufsmanagerindex der Eurozone für das Verarbeitende Gewerbe auch der Gewinntrend der Eurozone.

(Quelle: Robert Halver, Baader Bank)