Die EZB will eine Stärkung der gerade wieder zunehmenden Wachstumsdynamik in der Eurozone. Und dazu will die EZB auch einen exportfreundlich schwachen Euro. Der Wettbewerb über attraktive Wirtschaftsstandorte ist auch an der Währungsfront längst ausgebrochen.

Auf Änderungen am geldpolitischen Kurs der EZB müssen Anleger noch lange warten. Dies untermauert EZB Chef Mario Draghi durch die Feststellung, dass Anleiheaufkäufe – falls erforderlich – ausgeweitet und/oder verlängert werden könnten. Überhaupt, vor der italienischen Nationalwahl am 4. März will sie nicht ohne Not Zinsirritationen und damit schlafende Euro-kritische Hunde wecken. Da übernimmt sie lieber vorerst weiter die Rolle des „Stiefelknechts“.

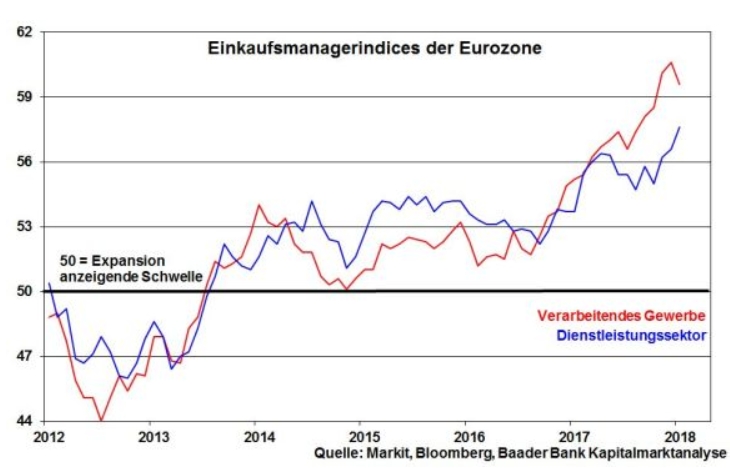

Eine veränderte Diktion der Geldpolitik der EZB ist erst auf ihrer nächsten Sitzung am 8. März zu erwarten. Bis dahin liefern die im Trend robusten Einkaufsmanagerindices für das Verarbeitende und Dienstleistungsgewerbe prinzipiell Potenzial für eine zukünftig weniger expansive Geldpolitik.

Ähnlich wie bei der Fed wird die Wende der EZB jedoch sehr behutsam eingeleitet, um die Finanzmärkte möglichst wenig zu verunsichern, die sich an die geldpolitische Vollpension gewöhnt haben. So könnte die EZB auf ihrer März-Sitzung zunächst die Notwendigkeit einer weiterhin ultralockeren Geldpolitik in Frage stellen und damit die Diskussion über ihren zukünftigen geldpolitischen Kurs anstoßen. Im Juni würde sie dann konkrete Änderungen vornehmen.

Ähnlich wie bei der Fed wird die Wende der EZB jedoch sehr behutsam eingeleitet, um die Finanzmärkte möglichst wenig zu verunsichern, die sich an die geldpolitische Vollpension gewöhnt haben. So könnte die EZB auf ihrer März-Sitzung zunächst die Notwendigkeit einer weiterhin ultralockeren Geldpolitik in Frage stellen und damit die Diskussion über ihren zukünftigen geldpolitischen Kurs anstoßen. Im Juni würde sie dann konkrete Änderungen vornehmen.

Nach der Sommerpause könnte die EZB anschließend das Anleiheaufkaufprogramm über September 2018 hinaus zwar verlängern, aber das Ankaufvolumen von monatlich 30 auf 15 Mrd. Euro reduzieren, bevor es im Frühjahr 2019 zu einer Beendigung der Liquiditätszufuhr kommt. Bei der Einschränkung von Anleihekäufen spielt jedoch auch das mittlerweile mangelnde aufkaufbare Material eine Rolle. Grundsätzlich wird es aber keinen Finanzmarkt schädlichen Netto-Liquiditätsabzug geben.

Der zahmste Zinserhöhungszyklus der EZB aller Zeiten

Mario Draghi (re)

Mario Draghi hat vorzeitige Leitzinserhöhungen noch in diesem Jahr förmlich ausgeschlossen und versichert, dass diese noch für lange Zeit nach dem Ende der Anleihekäufe auf aktuellem Niveau bleiben. Vor der zweiten Jahreshälfte 2019 sind Zinserhöhungen kein Thema. Zeitgleich mit der Erhöhung des negativen Einlagenzinses für Banken wird sie dann die erste Zinserhöhung vollziehen. Doch wird es die EZB vermeiden, dies als Beginn eines nachhaltigen Zinserhöhungszyklus darzustellen. Sie weiß um die strukturellen Defizite in der europäischen Wirtschaftspolitik, die von der aktuellen Happy Hour Scheunenbrand ähnlicher Basiseffekte verdeckt werden. Auch die Beibehaltung der Finanzierbarkeit der hohen Staatsverschuldung in vielen Euro-Staaten verhindert eine rigorose Zinserhöhungspolitik. Mittlerweile ist sogar Griechenland reformaktiver als Italien.

Mit Blick auf das europäische Zinsumfeld ist insofern nicht mit einer weiteren rasanten Aufwärtsbewegung des Euros zum US-Dollar zu rechnen. Die EZB ist sich der radikalen Standortverbesserungspolitik der USA bewusst, die hinter vorgehaltener Hand auch exportfreundliche Dollar-Schwäche beinhaltet. Und beginnt der Euro erst einmal zu schwächeln, kann sich das aktuelle „Overshooting“ des Euros auch schnell umkehren. Dies wäre ein Impulsgeber für exportsensitive deutsche Aktien, die dann ihre offenkundig der Euro-Schwäche geschuldete Underperformance gegenüber US-Titeln beenden dürften.

Insgesamt wird es zu keiner restriktiven Geldpolitik der EZB kommen, die die zunehmende fundamentale Substanz deutscher Aktien dank der boomenden Weltkonjunktur untergräbt. Die deutsche Industrie profitiert von einer Weltkonjunktur auf 7-Jahreshoch. Der Internationale Währungsfonds hat das Weltwirtschaftswachstum für 2018 und 2019 auf jeweils 3,9 nach zuvor 3,7 Prozent angehoben.

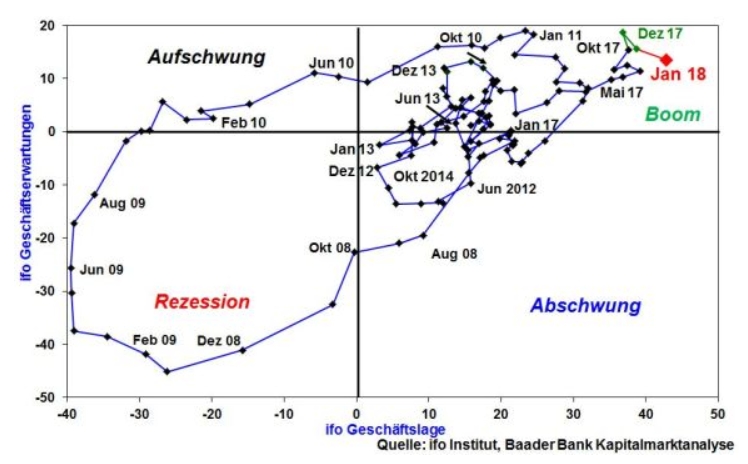

Dieses Bild bestätigt der ifo Geschäftsklimaindex, der nach dem leichten Dip im Vormonat wieder auf seinem Rekordniveau liegt. Die nachgebenden Geschäftserwartungen trüben das Bild nicht wirklich. Sie sind der zögerlichen Regierungsbildung und dem höheren Euro geschuldet. Diese Effekte werden sich jedoch auswachsen. Insgesamt befindet sich die deutsche Industrie stimmungsseitig weiterhin eindeutig in der Konjunkturphase „Boom“, wenn man ifo Geschäftslage und -erwartungen zueinander in Beziehung setzt.

Dieses Bild bestätigt der ifo Geschäftsklimaindex, der nach dem leichten Dip im Vormonat wieder auf seinem Rekordniveau liegt. Die nachgebenden Geschäftserwartungen trüben das Bild nicht wirklich. Sie sind der zögerlichen Regierungsbildung und dem höheren Euro geschuldet. Diese Effekte werden sich jedoch auswachsen. Insgesamt befindet sich die deutsche Industrie stimmungsseitig weiterhin eindeutig in der Konjunkturphase „Boom“, wenn man ifo Geschäftslage und -erwartungen zueinander in Beziehung setzt.

Die Konjunkturzuversicht der deutschen Industrie schlägt sich konsequenterweise in einem aufwärtsgerichteten DAX nieder.

Unterstützung erhält die deutsche Wirtschaft von der Binnenkonjunktur, konkret einem ebenso auf Rekordstand liegenden GfK Konsumklimaindex, in dem sich auch die Anschaffungsneigung der Verbraucher und insbesondere positive Konjunkturerwartungen niederschlagen.

Der Autor dieses Artikels ist Robert Halver, Leiter Kapitalmarktanalyse bei der Baader Bank AG.